Для понимания текущего состояния банковской системы России необходимо рассмотреть ключевые моменты ее реформирования, начавшиеся в 1990-х годах. При переходе к рыночной экономике возникла необходимость в модернизации банковских технологий. Было создано множество новых банковских учреждений, которые предлагали широкий спектр банковских услуг. Это способствовало формированию конкурентной среды и увеличению финансовой стабильности в стране.

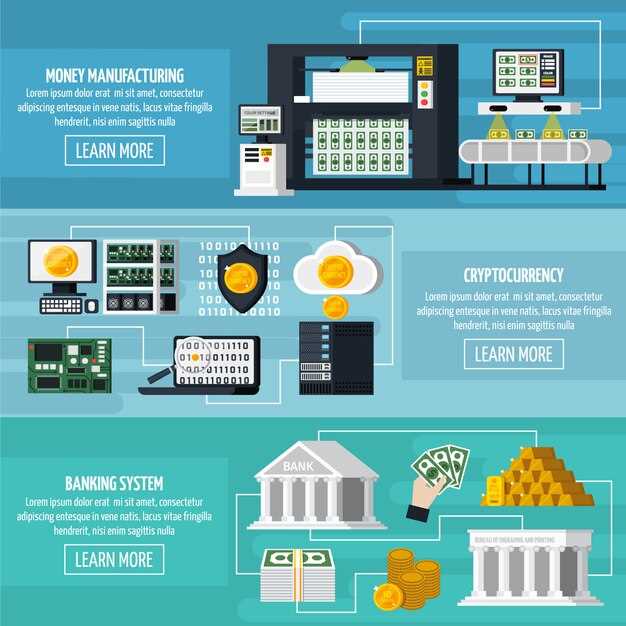

Первоначальные реформы включали в себя создание Центрального банка России, который стал основным регулятором банковской системы. Важнейшим шагом стало внедрение системы страхования вкладов, что повысило доверие населения к банковским учреждениям. В дальнейшем реформы продолжались, включая внедрение современных банковских технологий, нормативных актов и стандартов, способствующих улучшению качества предоставляемых услуг.

В 2000-х годах акцент был сделан на интеграцию российских банков в международную финансовую систему. Популярность электронных услуг начала расти, что привело к развитию дистанционного банковского обслуживания. Эта трансформация позволила улучшить доступность банковских услуг для населения и бизнеса, сделав их более прозрачными и безопасными.

Сегодня банковская система России продолжает своё развитие, справляясь с вызовами, которые несут современные экономические и цифровые реальности. Постоянное обновление технологий и улучшение качества обслуживания клиентов остаются приоритетами для большинства банков.

Основные этапы финансовой реформы в России

С 1990-х годов в России были проведены несколько ключевых этапов реформирования банковской системы. Первый этап начался с создания Центрального банка Российской Федерации в 1990 году, что ознаменовало переход к независимой монетарной политике и определило рамки функционирования банковских организаций.

Второй этап, с 1995 по 2003 год, был связан с развитием законодательства в области банковских услуг. В это время были приняты основные законы, касающиеся банковской деятельности, что способствовало увеличению доверия к финансовым институтам и привлечению иностранных инвестиций.

Третий этап, начиная с 2004 года, сосредоточился на внедрении современных банковских технологий. Банк России начал активно модернизировать инфраструктуру и развивать электронные платежные системы, что увеличило доступность банковских услуг для населения.

Четвертый этап, с 2008 года по настоящее время, охватывает последствия глобального финансового кризиса. Государство вмешалось для стабилизации рынка, что привело к консолидации банковского сектора и возникновению системно значимых банков. В это время акцент сделан на улучшение регулирования и контроль за кредитными и инвестиционными рисками.

Текущие изменения направлены на повышение финансовой грамотности населения и развитие новых продуктов в кредитной сфере, что способствует дальнейшему развитию банка в России и улучшению общего состояния банковской системы.

Изменения в банковской системе после 1991 года

С 1991 года банковская система России претерпела значительные изменения. С внедрением рыночных механизмов началась реформа, которая затронула все аспекты банковской деятельности. Создание Центрального банка Российской Федерации укрепило финансовую стабильность и обеспечило контроль за ликвидностью банков.

Развитие частного сектора на базе государственных банков способствовало увеличению числа коммерческих банков. По состоянию на 2023 год в России зарегистрировано более 400 кредитных организаций, предлагающих разнообразные банковские услуги различным сегментам населения и бизнеса. Это создало конкуренцию и улучшило качество предоставляемых услуг.

Инновации в банковские технологии стали неотъемлемой частью системы. С появлением интернет-банкинга и мобильных приложений пользователи получили доступ к финансовым услугам в режиме реального времени, что увеличило уровень доверия к банковским учреждениям. Возросшая скорость и удобство обработки финансовых операций способствовали развитию новых форматов взаимодействия между клиентами и банками.

Государство активно участвует в поддержании финансовой стабильности через программы по рекапитализации банков в условиях кризисов, что стало важным аспектом для защиты вклады граждан и обеспечения функционирования финансовых рынков. Кредитные организации также начали внедрение более строгих условий для кредитования, что позволило снизить уровень плохих долгов.

К 2023 году наблюдается активное использование технологий блокчейн и искусственного интеллекта в банковских системах. Такие изменения направлены на минимизацию рисков и оптимизацию операций, что, в свою очередь, способствует повышению финансовой грамотности населения и более широкому использованию банковских услуг.

Влияние государства на банковскую политику и кредитные организации

Государство в России активно регулирует банковскую политику через Центральный банк, который устанавливает ключевые процентные ставки и контролирует ликвидность в секторе. Это управление направлено на поддержание стабильности финансового рынка и предотвращение кризисов.

Инвестиции в банковские технологии становятся приоритетными для повышения конкурентоспособности и внедрения современных решений в <кредитование>. Банки в России используют цифровые платформы для оптимизации обслуживания клиентов и управления рисками.

Реформы, принятые в последние годы, направлены на упрощение процесса лицензирования для новых кредитных организаций и поддержку существующих. Это создает более благоприятные условия для развития и способствует увеличению доли частных банков на рынке.

Эффективное управление рисками становится обязательным для всех банков. Государственные инициативы по усовершенствованию нормативно-правовой базы позволяют организациям более точно оценивать риски и обеспечивать безопасность своих операций.

Государство также активно участвует в программах поддержки сектора, предоставляя гарантии и субсидии для развития новых кредитных продуктов, что увеличивает доступ к финансированию для бизнеса и граждан.

Таким образом, влияние государства на банковскую политику в России происходит через прямое регулирование, поддержку финансовых технологий и развитие системы управления рисками, что в конечном итоге способствует расширению кредитных организаций и улучшению финансового рынка.