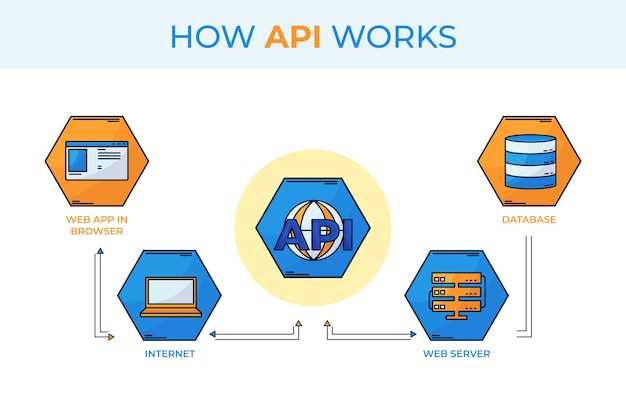

Чтобы подключить Open Banking API к вашему банковскому приложению, начните с выбора провайдера API, который соответствует вашим потребностям. Проверьте наличие документации и примеров использования, чтобы понять структуру интерфейсов и предлагаемых услуг. Это поможет вам быстро адаптироваться к новым технологиям и интегрировать необходимые функции.

После выбора провайдера необходимо зарегистрироваться и получить доступ к интерфейсу API. Это позволит вам использовать стандартные методы аутентификации, такие как OAuth 2.0, что повышает безопасность взаимодействия с банковскими данными. Не забудьте ознакомиться с условиями использования и политикой конфиденциальности.

На следующем этапе интеграции вы можете протестировать API с помощью инструментария для отладки и разработки. Подготовьте примеры запросов и убедитесь, что ваше приложение корректно обрабатывает ответы. Это заверит в том, что инновации в финансах станут надежной основой для вашего продукта.

Следуя этим шагам, вы легко сможете интегрировать Open Banking в свои финансовые приложения, улучшая пользовательский опыт и расширяя функциональность своих услуг, что, в свою очередь, способствует повышению конкурентоспособности на рынке.

Основы интеграции Open Banking: что нужно знать

Для успешной интеграции Open Banking необходимо понимать требования и стандарты, установленные директивой PSD2. Этот регламент обеспечивает доступ к данным банковских клиентов другим провайдерам при их согласии, что открывает новые возможности для финансовых услуг.

Первый шаг – изучение доступных API интеграций. Каждый банк предоставляет свои API с документированными эндпоинтами. Определите, какие из них нужны для вашего проекта: доступ к балансам, транзакциям или функциям платёжных систем.

Особенностью Open Banking является необходимость в строгой аутентификации и авторизации пользователей. Используйте протоколы OAuth 2.0 для безопасного получения токенов доступа, соответствующих требованиям безопасности.

Следующий важный шаг – тестирование. Платформы тестирования, такие как Sandbox, позволяют разработчикам отрабатывать сценарии без риска для реальных данных клиентов. Это позволит протестировать банковские приложения и исключить потенциальные ошибки.

Обратите внимание на инновации в финансах, которые предлагаются через Open Banking, такие как персонализированные финансовые консультации и автоматизация ведения бюджета. Эти решения способны создать дополнительную ценность для пользователей.

На практике можно рассмотреть примеры успешной интеграции, такие как использование банковских данное в мобильных приложениях для облегчения процессинга платежей или внедрение систем управления финансами, которые предлагают анализ расходования средств.

Помимо этого, учитывайте изменения в законодательстве, регулирующем banking и платежные сервисы. Будьте в курсе новостей и обновлений, чтобы обеспечивать соответствие требованиям и избегать правовых проблем.

Финальная рекомендация – непрерывно обучайтесь. Индустрия финансов, особенно в контексте Open Banking, развивается быстро. Участие в семинарах, чтение профессиональных публикаций и обмен опытом с коллегами помогут оставаться на гребне волны изменений.

Практическое руководство по использованию Open Banking API

Чтобы подключить Open Banking API, начните с выбора поставщика услуг, который соответствует требованиям вашей финансовой платформы. Изучите доступные API и интеграционные возможности. Обратите внимание на информацию о данных клиентов и требуемых разрешениях.

Получите доступ к API, пройдя процесс регистрации у выбранного провайдера. Обычно вам потребуются ключи API для аутентификации вашего приложения. Убедитесь, что вы используете безопасные методы хранения и передачи данных. Будьте внимательны к политике безопасности поставщика.

Изучите документацию API, чтобы понять структуру запросов и ответов. Рекомендуется протестировать все возможные сценарии работы с API, такие как получение банковских данных, создание платежных поручений и управление подписками на услуги. Используйте инструменты для отладки и мониторинга запросов.

Интеграция данных клиентов должна соответствовать стандартам GDPR и другим регуляторным требованиям. Убедитесь, что у вас есть согласие пользователей на обработку их данных. Это поможет избежать юридических рисков.

Для разработки можно использовать популярные языки программирования и библиотеки, такие как Python, Java или JavaScript. Интеграция API может быть выполнена с помощью RESTful-запросов или SOAP. Убедитесь, что у вас наладены механизмы обработки ошибок и логирования.

Следите за обновлениями в области финансовых технологий и Open Banking, так как они могут влиять на вашу интеграцию. Используйте новые функции и возможности, предлагаемые поставщиками. Это позволит вам предоставить актуальные банковские сервисы и усовершенствовать пользовательский опыт.

КонтINUум работы с API может включать внедрение аналитики для улучшения услуг. Вы можете собирать данные о взаимодействии пользователей с вашим приложением и оптимизировать предлагаемые решения в области цифровых финансов.

Соблюдайте лучшие практики в обеспечении безопасности и конфиденциальности данных. Регулярно пересматривайте архитектуру интеграции и обновляйте используемые библиотеки. Это важно для поддержания стабильности и эффективности вашей системы.

Примеры успешной интеграции банковских данных через API

Один из ярких примеров интеграции банковских данных предоставляет платформа Monzo. Эта финтех-компания использует Open Banking API для подключения к данным клиентов из разных банков. Интеграция позволяет пользователям централизовать свои финансовые операции и принять более обоснованные решения на основе полной картины своих финансов.

Другим успешным случаем является приложение Revolut, которое применяет технологии PSD2 для предоставления пользователям доступа к своим банковским данным через единственный интерфейс. Это упрощает процесс управления бюджетом и позволяет интегрировать различные финансовые продукты в одно приложение.

Starling Bank также продемонстрировал успешную интеграцию, предоставляя сторонним разработчикам возможность подключать API для получения данных клиентов и использования их в своих решениях. Это открывает новые возможности для создания инновационных приложений и сервисов, основанных на реальных данных.

Платформа Yolt использует API, чтобы агрегировать финансовые данные из различных источников, позволяя пользователям видеть всю информацию в одном месте. Она интегрируется с несколькими банками и предлагает пользователям уникальные возможности для анализа расходов и планирования бюджета.

Каждый из этих примеров подчеркивает, как эффективная API интеграция и использование данных клиентов могут стать основой для создания инновационных решений в финансовом секторе. Важно помнить, что такие интеграции требуют соблюдения строгих стандартов безопасности и конфиденциальности данных, что является ключевым аспектом для доверия пользователей.