Инвесторам необходимо корректировать свое поведение на рынке в условиях экономической неопределенности. Понимание основных принципов поведенческих финансов может стать ключом к успешным инвестиционным стратегиям. Во времена нестабильности важно не поддаваться панике и следовать заранее намеченным планам, основанным на анализе, а не на эмоциях.

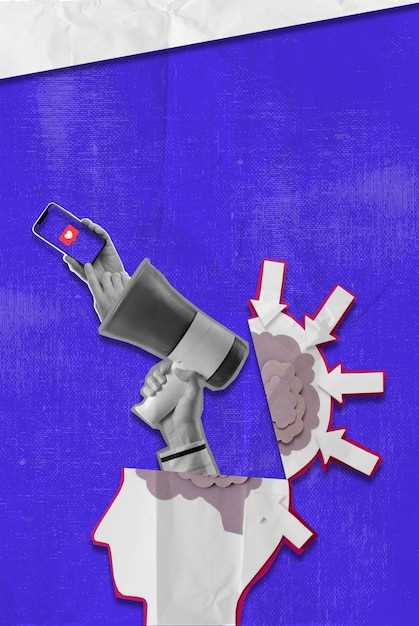

Психология играет важную роль в инвестиционном процессе. Инвесторы часто сталкиваются с когнитивными искажениями, которые мешают логичному анализу. Например, счастливая или неудачная инвестиция может вызвать чрезмерную самоуверенность или, наоборот, страх перед новыми вложениями. Знание этих психологических факторов помогает осознанно подходить к принятию решений.

Хорошим примером является принцип «фрейминга». Как подавать информацию о рисках и возможностях, влияет на то, какие решения примут инвесторы. Например, акцент на потенциальной прибыли вместо рисков может мотивировать к покупке, в то время как подавляющее внимание к возможным потерям часто приводит к уклонению от инвестиций вообще. Изучение этих тонкостей улучшает результативность инвестирования в условиях неопределенности.

Поведение инвесторов в условиях неопределенности

Инвесторам следует учитывать психологические аспекты, влияющие на их финансовые решения в условиях кризисных явлений. Рисковая психология формируется под воздействием страха и жадности, что часто приводит к импульсивному поведению. Во время экономической нестабильности высока вероятность паники, способной уничтожать инвестиции.

Рекомендуется адаптация к изменениям рынка с учетом текущих трендов. Используйте методы диверсификации, чтобы снизить риски, а не сосредотачивайтесь на одной стратегии инвестирования. Определение собственных толерантностей к риску поможет принимать обоснованные решения.

Факторы, способствующие принятию решений, варьируются: рыночные новости, социальные прогнозы и мнения экспертов. Обратите внимание на фундаментальные показатели активов, избегая эмоциональных реакций. Использование анализа данных помогает минимизировать влияние страха и жадности.

Инвесторам стоит периодически пересматривать портфель, учитывая изменения в экономике, чтобы скорректировать свои стратегии. Принятие взвешенных решений на основе анализа, а не эмоций, позволит сохранить капитал в условиях нестабильности.

Стратегии инвестирования в кризисные периоды

В условиях экономической нестабильности важно изменять подход к инвестированию. Первое, что стоит сделать, – провести глубокий анализ текущей ситуации на рынке. Оценка компаний с сильными финансовыми показателями и низкими долгами может быть хорошей стратегией, поскольку они более устойчивы к кризисным явлениям.

Следующая рекомендация связана с диверсификацией портфеля. Инвесторы должны присмотреться к различным классам активов: золото, недвижимость и акции компаний из разных отраслей помогут снизить риски.

Психология играет ключевую роль. Инвесторы должны осознавать свою рисковую психологии и избегать импульсивных решений под влиянием страха или паники. Для этого стоит использовать технику «отложенного решения»: дать себе время для анализа перед совершением сделки.

Другой стратегией является использование поведенческих финансов для предсказания реакции рынка. Изучение исторических данных и поведение участников в кризисные моменты может помочь предугадать рыночные колебания.

Не стоит пренебрегать стратегиями усреднения. Приобретение активов на условиях «покупай на спаде» помогает сгладить колебания цен и может обеспечить хорошие позиции в долгосрочной перспективе.

Также важно оставаться в курсе новостей и анализа от экспертов. Такие источники могут дать ценную информацию о времени для входа и выхода из позиций. Откликаясь на текущие изменения, инвесторы могут своевременно адаптироваться к новым условиям рынка.

Психологические факторы, влияющие на инвестиционные решения

Также стоит отметить влияние социальных факторов. В ситуации неопределенности инвесторы склонны ориентироваться на поведение других участников рынка, что может приводить к «парадоксу толпы», когда индивидуальные решения формируются на основе эмоций, а не анализа данных.

Когнитивные искажения также существенно влияют на инвестиционные решения. Одно из таких искажений – это уверенность участников в своих прогнозах, что может привести к недооценке рисков. Инвесторы обычно переоценивают свои знания и способности, что ведёт к неоправданным рискам в условиях нестабильности.

Тревожность и страх также играют важную роль в психологическом поведении инвесторов. В условиях угрозы экономической нестабильности, многие из них могут избегать рисковых активов и предпочитать более надёжные инвестиции, что уменьшает вероятность адаптивного поведения на рынке.

Понимание этих психологических факторов может помочь инвесторам формировать более сбалансированные инвестиционные стратегии, адекватно реагировать на неопределенность и максимально уменьшать риски при принятии решений. Выбор индивидуального подхода, основанного на объективном анализе и психологической устойчивости, способен существенно повысить шансы на успешные инвестиции.