В 2025 году банки должны акцентировать внимание на автоматизации клиентского сервиса как способе повышения удовлетворенности пользователей. Использование искусственного интеллекта в обработке запросов и решение проблем с помощью чат-ботов станет стандартом для банковских учреждений. Инвестирование в технологии, которые обеспечивают круглосуточную поддержку клиентов, позволит сократить время ожидания и повысить уровень обслуживания.

Роботизация процессов в управлении финансами способствует улучшению бизнес-операций и снижению издержек. Ожидается, что к 2025 году более 70% рутинных операций в банковской сфере будут полностью автоматизированы. Это позволит специалистам сосредоточиться на более сложных задачах и разработке новых продуктов, которые соответствуют требованиям клиентов.

Клиенты стремятся к гибким и инновационным банковским решениям. В этом контексте, внедрение алгоритмов на базе искусственного интеллекта для анализа и персонализации предложений повысит конкурентоспособность банков. Финансовые учреждения, которые смогут адаптироваться к этим трендам, не только выживут, но и займут лидирующие позиции в отрасли.

Автоматизация клиентского обслуживания с помощью AI-ассистентов

Банки в 2025 году активно внедряют AI-ассистентов для оптимизации клиентского обслуживания. Эти технологии превращают взаимодействие с клиентами в высокоэффективный процесс, осуществляя поддержку 24/7. На сегодняшний день AI способен решать до 80% стандартных запросов, что значительно снижает нагрузку на сотрудников и ускоряет обработку обращений.

Интеллектуальные системы анализируют данные о клиентах, учитывают их предпочтения и поведение, что позволяет предлагать индивидуализированные решения. Например, возможности чат-ботов расширяются: они могут не только отвечать на вопросы, но и предлагать финансовые продукты на основе анализа текущей ситуации клиентов.

Роботизация в банковской сфере позволяет минимизировать ошибки, связанные с человеческим фактором, повышая качество обслуживания. Используя машинное обучение, AI-ассистенты могут обучаться на реальных данных, улучшая свою работу с каждым взаимодействием.

В 2025 году наиболее актуальными будут интеграции AI с существующими банковскими системами. Это предоставляет возможность создания омниканальных решений, где клиент может получить помощь через различные каналы – от мобильного приложения до мессенджеров. Таким образом, цифровизация в финансах становится более удобной и доступной.

Инновационные решения в секторах обслуживания клиентов не только повышают удовлетворенность, но и улучшают показатели удержания. Прогнозы показывают, что использование AI-ассистентов приведет к сокращению времени на обработку заявок до 30%. Поэтому банки, ориентируясь на будущее, должны инвестировать в технологии, которые обеспечат конкурентоспособность и соответствие запросам клиентов.

Инновационные решения для управления финансовыми процессами

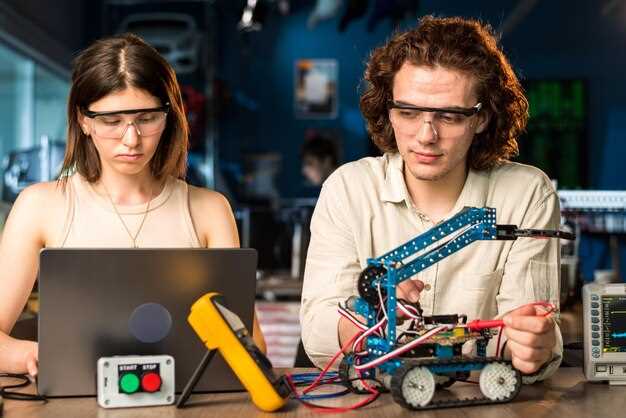

В 2025 году банки внедрят новые решения для автоматизации финансовых процессов с использованием искусственного интеллекта и нейросетей, что значительно повысит их эффективность в секторе финтех. Методы роботизации позволят управлять данными о транзакциях в реальном времени, обеспечивая более точный анализ финансовых потоков.

Автоматизация процессов кредитования и рискового управления станет доступнее. Роботы, основанные на нейросетях, будут оценивать кредитоспособность клиентов, используя данные из множества источников, что сократит время на одобрение заявок.

Разработка чат-ботов с интеграцией AI изменит подход к обслуживанию клиентов в банках. Такие технологии станут стандартом для оказания банковских услуг, улучшая взаимодействие и удовлетворение потребностей клиентов. Чат-боты будут способны обрабатывать запросы 24/7, что снизит нагрузку на сотрудников.

Использование блокчейн-технологий также получит развитие в 2025 году. Это позволит повысить безопасность транзакций и упростить их отслеживание. Блокчейн будет применяться для выполнения операций, требующих высокой степени доверия, таких как международные переводы.

Системы управления финансами будут интегрироваться с API, что усилит сотрудничество между традиционными банками и финтех-компаниями. Это создаст благоприятные условия для внедрения новых финансовых продуктов и услуг, отвечающих требованиям клиентов.

Внедрение машинного обучения поможет предсказывать тренды финансирования, что позволит банкам своевременно адаптироваться к изменениям рыночной ситуации. Банковские услуги будут нацелены на организацию персонализированного подхода, что повысит степень вовлеченности клиентов.

Будущее взаимодействия банков с клиентами через роботизированные системы

К 2025 году роботизация обслуживания в банковском секторе станет стандартом. Банки начнут массово внедрять чат-роботов и голосовых помощников для оказания банковских услуг. Ожидается, что свыше 70% запросов клиентов будет обрабатывать искусственный интеллект, минимизируя необходимость обращения к живым операторам.

Нейросети будут активно использоваться для анализа поведения клиентов и автоматизации финансовых процессов. С их помощью банки смогут предлагать персонализированные услуги и рекомендации, что повысит удовлетворенность клиентов.

В тренды войдет использование роботов в филиалах для выполнения рутинных задач, таких как выдача карт или прием документов. Это сократит время ожидания и повысит качество сервиса. Параллельно ожидается уменьшение количества физических отделений в пользу цифровых платформ.

Инновации, связанные с блокчейном, значительно упростят и ускорят процессы, такие как верификация клиентов и обработка транзакций. Банки будут стремиться к интеграции различных платёжных систем, чтобы предложить пользователям более гибкие и быстрые способы управления финансами.

Внедрение роботизированных систем требует пересмотра подходов к обучению сотрудников. К 2025 году работники банков должны будут обладать навыками взаимодействия с новыми технологиями, что обеспечит плавный переход от традиционных методов к автоматизированным решениям.

Будущее банковских услуг будет определяться эффективностью и доступностью технологий, которые предоставят клиентам возможность управлять своими финансами 24/7 без необходимости личного посещения банковских отделений.